ORT WORTH, Texas — A American Airlines Group Inc. (NASDAQ: AAL) divulgou hoje seus resultados financeiros do terceiro trimestre de 2025, incluindo:

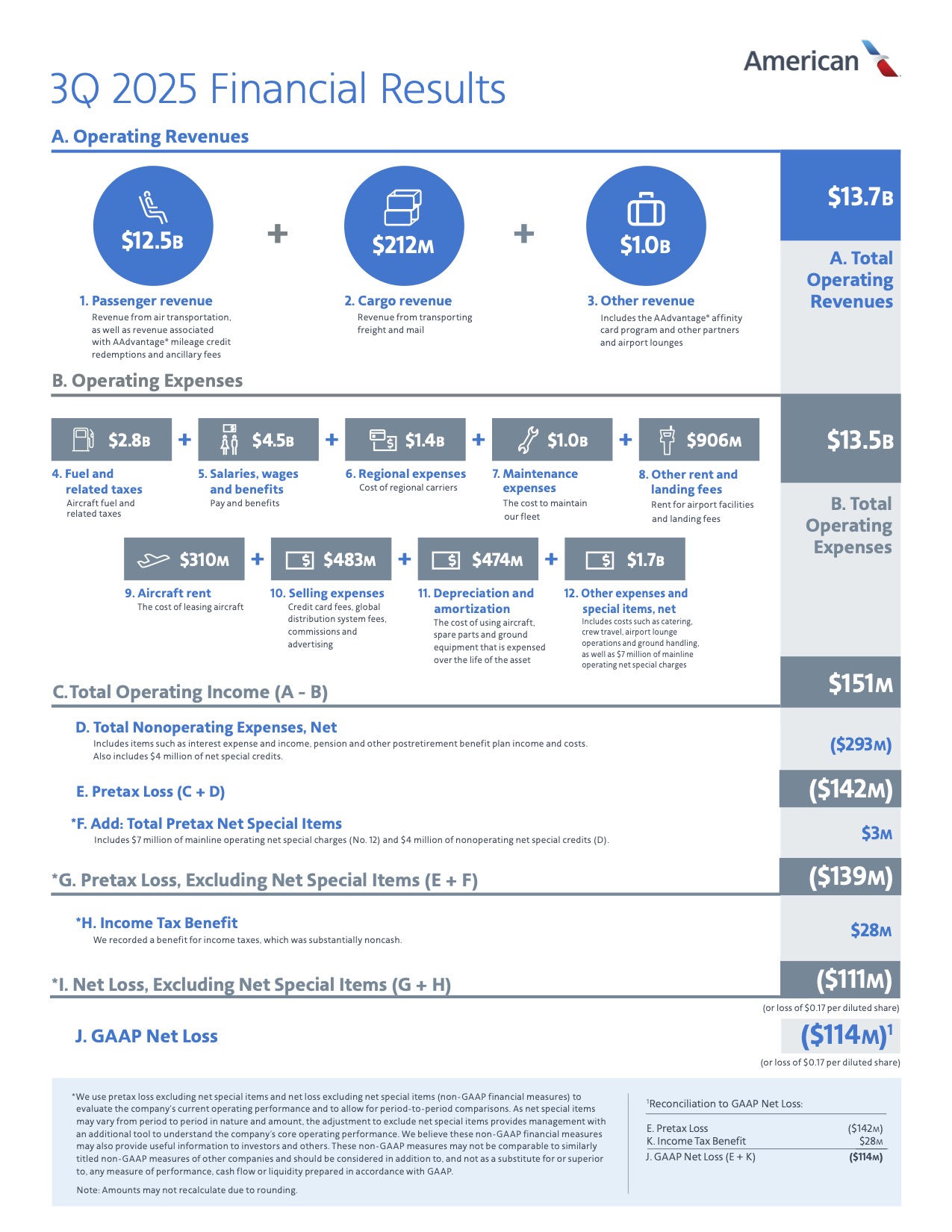

- Receita recorde de US$ 13,7 bilhões no terceiro trimestre

- Prejuízo líquido GAAP do terceiro trimestre de US$ 114 milhões, ou (US$ 0,17) por ação diluída

- Excluindo itens especiais líquidos 1 , prejuízo líquido do terceiro trimestre de US$ 111 milhões, ou (US$ 0,17) por ação diluída

- O lucro por ação ajustado do quarto trimestre deverá ficar entre US$ 0,45 e US$ 0,75, enquanto o lucro por ação ajustado do ano inteiro deverá ficar entre US$ 0,65 e US$ 0,95.

- O fluxo de caixa livre anual 3 deverá ser superior a US$ 1 bilhão

“A equipe da American Airlines está cumprindo nossos compromissos”, disse o CEO da American, Robert Isom. “Construímos uma base sólida, com a melhor gestão de custos da categoria e foco no fortalecimento do balanço patrimonial. Olhando para o futuro, estou confiante de que os investimentos contínuos em nossa rede, experiência do cliente e programa de fidelidade nos posicionarão bem para impulsionar o crescimento da receita e o valor para os acionistas em 2026 e além.”

Desempenho da receita

A American registrou uma receita de US$ 13,7 bilhões no terceiro trimestre. A receita unitária anual melhorou sequencialmente ao longo do trimestre, com setembro apresentando crescimento positivo na receita unitária. O crescimento da receita unitária premium anual continua a superar o da cabine principal.

A empresa permanece focada na execução de suas prioridades estratégicas e no alcance de seu potencial de receita. Até o final deste ano, a empresa espera ter recuperado totalmente sua participação na receita indireta, impactada por sua antiga estratégia de vendas. A American está agora mudando o foco para expandir sua participação na receita indireta além dos níveis históricos, o que, combinado com a melhoria da capacidade de distribuição, deverá gerar valor significativo para a companhia aérea.

Desempenho do programa AAdvantage e do cartão de crédito de marca compartilhada

A American continua a registrar forte engajamento com seu programa de fidelidade AAdvantage® , líder do setor , com um aumento de 7% nas contas ativas em relação ao ano anterior. No terceiro trimestre, os gastos com cartões de crédito de marca compartilhada aumentaram 9% em relação ao ano anterior, à medida que os clientes continuam valorizando as milhas AAdvantage® como sua moeda de recompensa preferencial. A American continua trabalhando na implementação de sua parceria exclusiva e expandida com o Citi, que começa em janeiro de 2026.

Experiência do cliente

A American está aprimorando cada etapa da jornada de viagem para seus clientes. A empresa planeja abrir novos lounges Flagship® em Miami e Charlotte, além de expandir a área de lounges Admirals Club® em ambos os aeroportos. Os novos assentos Flagship Suite® da American em suas aeronaves Boeing 787-9 lideraram a frota widebody da American em índices de satisfação do cliente durante o terceiro trimestre. O produto Flagship Suite® da American será expandido para as rotas transcontinentais da companhia aérea em seus novos Airbus A321XLRs. A empresa também anunciou investimentos para transformar a experiência a bordo em suas aeronaves regionais, revelou uma nova parceria de café com a Lavazza, lançou sua primeira parceria de champanhe com a Champagne Bollinger e aprimorou sua experiência de bordo com kits de amenidades e opções gastronômicas de alto nível.

Desempenho operacional

A equipe da American apresentou uma operação resiliente no terceiro trimestre, apesar do ambiente operacional difícil devido a eventos climáticos significativos e à interrupção da tecnologia da FAA em setembro, além dos desafios associados ao ATC. Graças aos investimentos em tecnologia e seus sistemas operacionais, a American se recuperou rapidamente das operações irregulares no trimestre e mitigou com sucesso o impacto sobre os clientes.

Balanço e liquidez

A empresa encerrou o terceiro trimestre com US$ 36,8 bilhões em dívida total 4 e US$ 29,9 bilhões em dívida líquida 5 . A empresa continua no caminho certo para atingir sua meta de dívida total 4 inferior a US$ 35 bilhões até o final de 2027. A empresa encerrou o terceiro trimestre com US$ 10,3 bilhões em liquidez total disponível, composta por caixa e investimentos de curto prazo, além de capacidade não utilizada em crédito rotativo e outras linhas de crédito.

Orientação e atualização para investidores

Com base na receita registrada atual, nas expectativas de tendências futuras de demanda e no preço do combustível, e excluindo o impacto de itens especiais, a empresa espera que seu lucro ajustado por ação diluída 2 fique entre US$ 0,45 e US$ 0,75 no quarto trimestre de 2025 e entre US$ 0,65 e US$ 0,95 no ano inteiro.

Para obter detalhes adicionais sobre a previsão financeira, consulte a atualização da empresa para investidores, fornecida, juntamente com este comunicado à imprensa, à SEC em um relatório atual no Formulário 8-K. Este documento também está disponível em aa.com/investorrelations .

Detalhes da teleconferência e do webcast

A empresa realizará uma transmissão ao vivo pela internet de sua teleconferência de resultados financeiros às 7h30 (horário central) de hoje. A teleconferência estará disponível apenas para audição em aa.com/investorrelations . Um arquivo da transmissão estará disponível até 23 de novembro de 2025.

Notas

Consulte as notas anexas na seção de tabelas financeiras deste comunicado à imprensa para obter mais explicações, incluindo uma reconciliação de todas as informações financeiras GAAP e não GAAP.

- A empresa reconheceu US$ 3 milhões em itens especiais líquidos no terceiro trimestre após o efeito dos impostos.

- A projeção de lucro ajustado por ação diluída exclui o impacto de itens especiais líquidos. A empresa não consegue conciliar certas informações prospectivas com os GAAP, pois a natureza ou o valor dos itens especiais líquidos não podem ser determinados neste momento.

- Consulte as notas explicativas anexas para a definição da empresa de fluxo de caixa livre, uma medida não GAAP. A empresa não consegue conciliar o fluxo de caixa livre prospectivo com os GAAP, pois a natureza ou o valor dos itens que impactam o caixa líquido gerado pelas atividades operacionais não podem ser determinados neste momento.

- Todas as referências à dívida total incluem dívidas, passivos de arrendamento financeiro e operacional e obrigações de pensão.

- A dívida líquida é definida como a dívida total líquida de caixa irrestrito e investimentos de curto prazo.